2023年上半年,中国制药产业进入过冬阶段,医疗行业整体表现欠佳,制药产品出口额总体下跌。在制药产品细分领域API市场,中国API出口持续受阻,同时面对着印度这样一个强劲的竞争对手。从长期角度来看,中国在全球制药市场中挑战与机遇并存,随着政策面环境边际改善,中国制药企业创新转型升级快速推进,创新价值及政策优势有望在全球市场逐步兑现。

本文将围绕2023上半年中国制药业发展态势、制药产品进出口贸易数据、中印API市场动态、中国制药产业发展挑战与机遇四大板块进行阐述。

一、2023上半年中国制药业简析

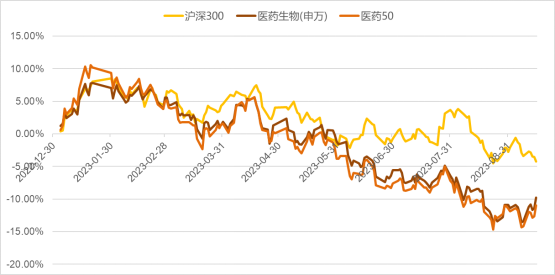

2023上半年,中国制药行业步入冬季,整体表现欠佳。2023年1-5月,SW医药生物行业指数(SW医疗指数作为反映医疗行业整体表现的指数)整体下跌1.12%,跌幅居申万一级行业第17位,行业多数细分板块均录得负收益。

截至2023年5月底,SW医药生物行业整体PE约27.6倍,低于行业2012年以来估值中枢,位于历史均值的76%分位。

2023年初至今申万医药生物板块指数下跌9.75%,跑输沪深300指数5.54%,在申万行业分类中排名第23位。

二、2023上半年制药产品进出口贸易概览

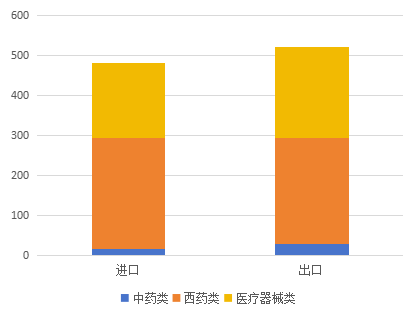

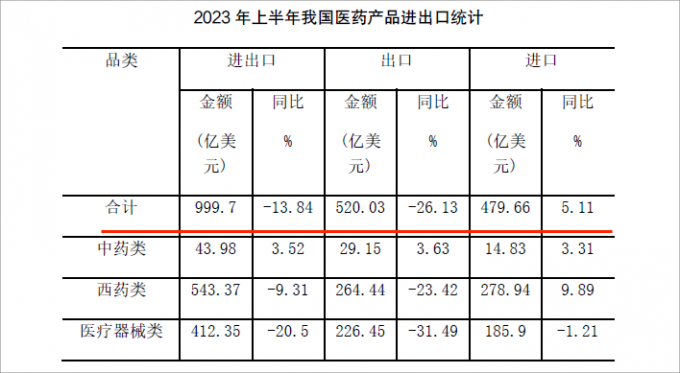

从进出口贸易额来看,2023年1-6月,中国全球制药产品进出口贸易额999.7亿美元,同比下降13.84%;其中出口额520.03亿美元,同比下降26.13%;从出口趋势分析,一季度下降31.42%,二季度下降19.81%,下降态势趋缓;进口额479.66亿美元,同比增长5.11%。

在药物细分类目中,中药类产品出口额29.15亿美元,同比增长3.63%。其中,中药提取物出口额占比最多,达17.99亿美元,同比增长2.85%;中成药出口额1.7亿美元,同比下降17.95%;中药材及饮片出口额6.94亿美元,同比下降0.12%;保健品出口额2.53亿美元,同比增长55.6%。

西药类产品出口额264.44亿美元,同比下降23.42%。其中,西药原料出口额213.17亿美元,同比下降23.21%;西成药出口额30.75亿美元,同比下降8.04%;生化药出口额20.52亿美元,同比下降40.14%。

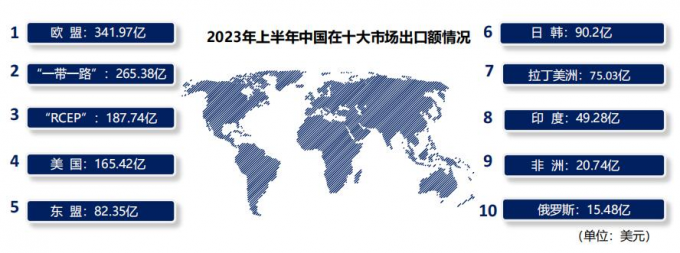

从出口市场来看,2023年上半年,中国在“一带一路”、东盟、欧盟、拉丁美洲、非洲、美国市场制药产品出口额均有不同程度的下降;但在俄罗斯市场制药产品出口总额同比增长8.64%。以下是中国在全球范围内的十大制药出口市场。

三、中印API市场分析

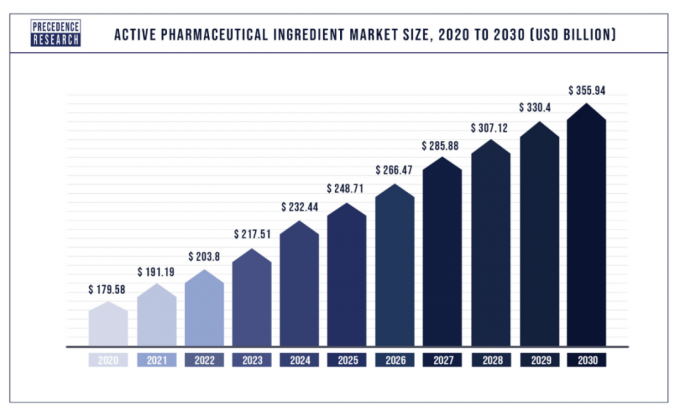

2022年,全球API市场规模达到2038亿美元,2030年预计将达到3559亿美元。当前中国在全球API市场规模占比40%,印度占比8%;中印两国的API市场份额接近全球一半比重。

(2020-2030年全球API市场规模预测)

印度成为中国强劲竞争对手

作为第三大API生产国,2023年,印度API市场规模达129.5亿美元,占全球API市场份额的8%。印度可生产500多种API,包含了WHO资格预审清单中57%的API,且产品价格低于西方约40%。地缘政治等因素促使全球制药企业采购“非中国”制药产品,印度强劲的国内市场、先进的化学工业、熟练的劳动力、严格的质量和制造标准以及建立和运营现代化工厂的低成本带来了额外的优势,逐步发展为中国主要竞争对手。

上半年中国API出口受阻,预测未来发展态势将有所改观

2023年1-6月,中国API出口市场显现出价格走低、出口量下降、海外需求不足等疲态。当前中国API价格正处于从疫情期历史高位逐步回落阶段,已接近过去三年的最底部。2023年二季度API平均价格同比下降25.4%;这进一步导致中国API出口量大幅下降,下降幅度从一季度的15.18%扩大至二季度30.59%,半年下降幅度高达23.21%。与此同时,海外API需求仍然面临释放库存的压力,中国API出口受阻。

随着相关部门正在推动构建现代制药工业体系,加快产品研发和产业化,开发更多创新产品,中国API制造优势将得到一定提升,整体情况将逐渐好转。据印度市场调研公司“Mordor Intelligence”数据,2023-2028年,印度API市场规模年复合增长率为8.31%。而中国API市场规模年复合增长率将高于印度,达到9.1%。

四、中国制药产业发展挑战与机遇

当前,世界各国内部生产趋势引发全球制药业重新洗牌。拉美、亚太地区等低收入国家推出技术援助计划,“自给自足”生产趋势明显;借助政治环境与周边国家形成范围化制药供需团体,引发供应链和制造路径的转型。

此外,印度、美国及欧盟正在强化制药业投产,减少对中国的药物进口依赖。印度政府提出“PLI计划”,致力实高价值医药产品多样化;欧盟、美国等政府推出了改革制药业法规相关计划和激励措施,以促进本国的API等相关药物生产,减少供应链风险,或寻求与日韩等国供应商建立合作。

尽管中国制药业面临诸多挑战,但未来发展态势依旧被看好,以下是几个关键因素:首先,中国创新药市场增速快,占全球市场比重越来越大。中国创新药市场规模由2014年的1065亿美元增长至2018年1286亿美元,年均复合增速约为4.8%;2023年预计达到1844亿美元,2018-2023年均复合增速有望达到7.5%。中国创新药市场占全球创新药市场比重由2014年的14.4%提高至2018年的15.2%,2023年有望提升至17.8%。

其次,中国制药业拥有关键资源、成本、政策及质量优势:1.关键资源优势:中国制药业掌握的关键资源使印度等国对中国持续依赖。即使API等药物生产本地化,某些特定关键原材料仍需从中国进口。2.成本优势:中国制药供给能力强,药物种类多样且规模庞大。受益于规模经济,生产成本大幅降低,可供应最低价产品,有利于对抗印度、欧美等竞争对手。3.政策支持:大规模生产区,区域性补贴,财政激励以及较低的电力、燃料和借贷成本等优势的支持。4.质量提升:政府改革医药市场的监管框架,制定最高质量标准,实施严格的药品监管制度,应对他国药监局质量检验,助力制药企业出口更加通畅。

当前我国制药产业加快创新发展,整体水平跃上新台阶。新一轮科技革命和产业变革深入发展,全球医药产业链供应链加快重塑,我国制药行业面临新的发展机遇和挑战。

中国正在加快构建现代医药工业体系,全面提升供给能力和水平;巩固提升API制造优势,发展壮大抗体药物、新型疫苗等制药产业,促进产业加快向价值链高端延伸,提高中国制药业在全球贸易中的竞争力。